JCIFpedia(マネロン・テロ資金供与対策関係)

あ行

取引情報と制裁対象者リストを照合する際、完全に一致していない場合でも、該当の有無を判断するため、一定のルールのもとで類似性の高いものを抽出すること。

財務省外国為替検査ガイドラインにおいて、金融機関等が資産凍結等経済制裁対象預金口座の有無の確認のための照合を行うにあたっては、完全一致の場合のみを検索するのではなく、単語毎に検索するなど類似する預金口座名義を抽出したうえで、幅広い候補から順次絞り込みを行っていく等、適切な照合を行う必要があると定められている。

また、送金取扱金融機関等が資金凍結等経済制裁対象者との間の支払等規制に対応する際にも、あいまい検索による照合を行い、制裁対象者が関与していないことを確認する必要があると定められている。

(2019年9月4日現在)

1989年フランス パリ郊外にある超高層ビル「グランダルシュ」を会場として開催された第15回先進国首脳会議での経済宣言を指す。

その中で、麻薬犯罪のマネー・ローンダリング対策に関する国際協調を目的に、FATF(Financial Action Task Force on Money Laundering:金融活動作業部会)の設置が採択された。これ以降、FATFを中心に国際的なマネー・ローンダリング対策が推進されることとなった。

(2020年2月3日現在)

暗号資産とは、資金決済に関する法律(平成21年法律第59号)において、次のような機能を有し、電子機器等に電子的方法により記録され電子情報処理組織を用いて移転できる財産的価値として定義されている(プリペードカードなどの通貨建資産や法定通貨は除く)。

1. 不特定の者との間での購入・売却および物品等の対価としての使用

2. 不特定の者との間での暗号資産の相互交換

外為法上、居住者・非居住者間の暗号資産に関する一定の取引については、資本取引とみなして同法の規定が適用される。

なお、令和2年の資金決済に関する法律改正において、仮想通貨という用語から暗号資産に改められた。

(2022年8月26日現在)

国際連合安全保障理事会により採択された決議をいう。

安全保障理事会は、国連憲章第7章(平和に対する脅威、平和の破壊及び侵略行為に関する行動)に基づき、国際の平和と安全の維持・回復のために、紛争当事者等の関係者に対して必要な要請・勧告の決議を行うが、その効果が見られないときには、経済制裁などの非軍事的強制措置、さらには軍事的強制措置をとることを決議する。経済制裁措置は、人や貨物・技術の移動制限、資金・資産の凍結、資金の移動制限、金融取引の制限など多岐に渡るが、安全保障理事会は、事案ごとに措置の内容を選定し決議する。経済制裁措置が決議された場合は、加盟国はこれを履行する義務がある。経済制裁措置の実施細目の決定や効果の検証を行うため、安全保障理事会の下に個別の制裁委員会が設置されることがあり、ここで資産凍結等経済制裁対象者の指定などが行われる。

(2020年5月28日現在)

Suspicious Transaction Reportの略。

FATF勧告20、21において、各国は、金融機関等に対して資金が犯罪収益またはテロ資金供与と関係していると疑うか、または疑うに足りる合理的な根拠を有する場合には、その情報を各国の資金情報機関(FIU)に速やかに届け出るよう法律によって義務付けるべきと明記されている。

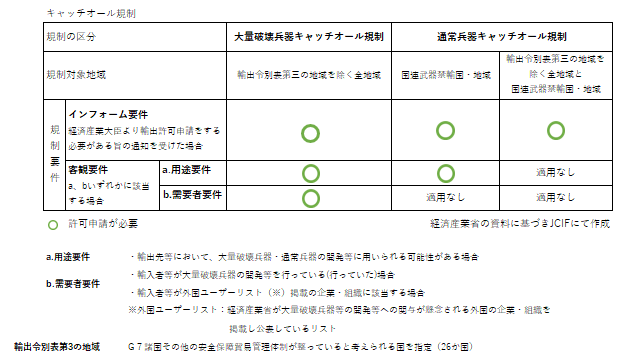

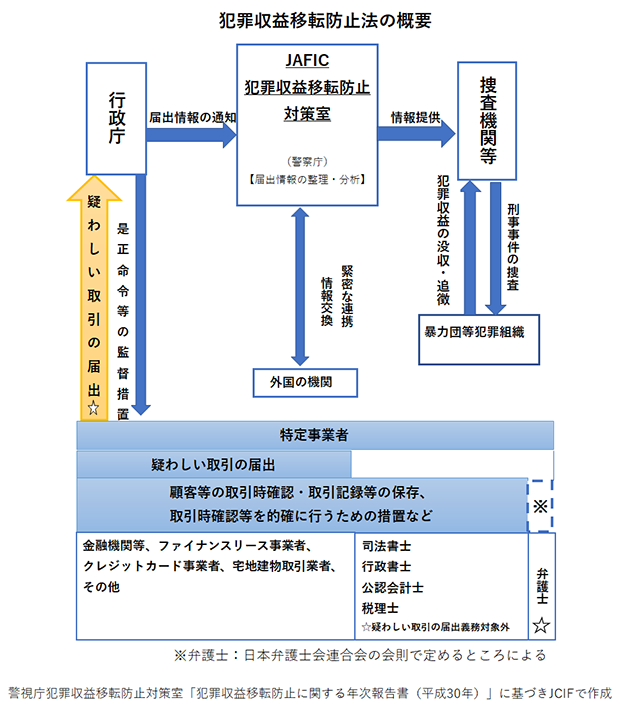

我が国においては、1992年に麻薬特例法において麻薬犯罪収益に限定して疑わしい取引の届出義務がはじめて規定され、2000年の組織的犯罪処罰法により、対象犯罪の範囲が拡大された。さらに、2007年犯罪収益移転防止法の制定に伴い、届出対象事業者が、従来の金融機関等からファイナンスリース業者、クレジットカード業者、宅建建物取引業者、貴金属等取引業者、郵便物受取・電話受付サービス業者などに拡大され、今日に至っている。

(2019年12月18日現在)

役務取引とは、労務または便宜の提供を目的とする取引であるが、外為法上以下のものが事前に財務大臣または経済産業大臣の許可を受けなければならない役務取引として指定され、規制の対象となっている。

1. 条約等に基づき規制されるもの

① 国際的な平和・安全の維持を妨げることとなる特定の種類の貨物の設計・製造・使用に

係る技術を特定国(外為令別表下欄の国)において提供することを目的とする取引等

② 鉱産物の加工・貯蔵、核燃料物質の分離・再生又は放射性廃棄物の処理に係る取引

③ 日米宇宙開発協力に関する交換公文に基づき、我が国に移転された技術の非居住者への

提供

2. 経済制裁措置として規制されるもの

(1) 北朝鮮に対する経済制裁措置

北朝鮮の核・弾道ミサイル・その他の大量破壊兵器関連の活動に寄与する目的で行う

金融サービスの提供

(2) ウクライナ情勢に関する経済制裁措置

① ロシア連邦特定銀行・政府等の本邦における証券発行・募集のために行われる

労務・便益の提供

② 貨物・技術の輸出禁止措置の対象として指定されたロシア連邦の特定団体または

ベラルーシの特定団体に対する技術(公知のものを除く)の提供

③ ロシア連邦の団体に対する会計・監査業務または経営コンサルティング業務に係る

サービスの提供

④ ロシア連邦の個人・団体に対する国際輸出管理レジーム対象品目、汎用品、先端的物品等または石油精製用装置に係る技術の提供

⑤ ベラルーシの個人・団体に対する 国際輸出管理レジーム対象品目、汎用品または

先端的物品等に係る技術の提供

(2022年8月26日現在)

か行

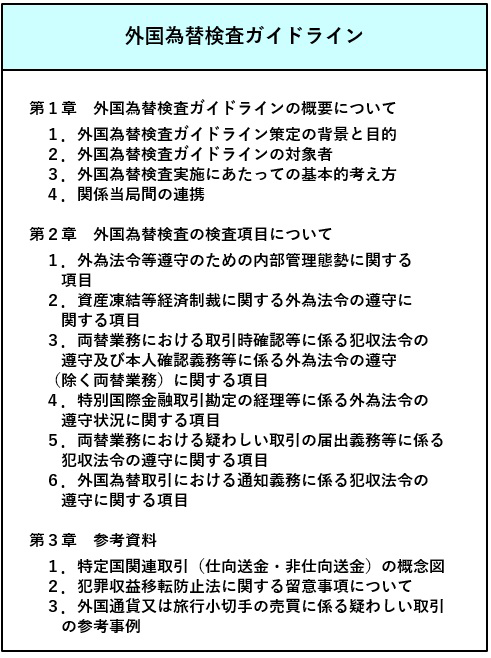

財務省が外為法及び犯収法に基づく外国為替検査の検査項目を定め、2018年9月に発出したガイドライン。

FATF勧告6および7において、各国当局に対し、金融機関等へ向けた資産凍結措置に関するガイダンスの提供を求めていることを受け、金融機関等が主体的かつ積極的にリスクベース・アプローチを踏まえた外為法令等の遵守を促進できるよう、必要な体制整備に関する具体的な検査項目を詳述したガイドラインとして、それまでの外国為替検査マニュアルを発展的に改組する形で策定された。

(2019年9月4日現在)

財務省が、外国為替検査に関し、検査評価基準の明確化、金融機関等における関係法令等遵守のための内部管理態勢の整備・促進等を目的として、検査事項・検査方法等に関する細目を定め、2003年1月に公表した国際局長の通達。

2018年9月に、現行の外国為替検査ガイドラインとして発展的に改組された。

(2019年9月4日現在)

正式な名称は、「外国為替及び外国貿易法」(昭和24年 法律第228号)。

外国為替や外国貿易などの対外取引の正常な発展と我が国や国際社会の平和・安全の維持などを目的に、対外取引に必要最小限の管理や調整を行うための法律。

以下の要件を満たす場合には、支払等や資本取引その他の取引について、事前に財務大臣または経済産業大臣の許可等を取得する義務を課することができる規定があり、これが我が国として国連安全保障理事会決議等に基づく経済制裁措置を実施するための法的根拠となっている。

- ①国際約束の誠実な履行

- ②国際平和のための国際的努力への寄与

- ③我が国の平和・安全の維持のための対応措置を講ずる閣議決定

(2019年9月4日現在)

外為法に基づく資産凍結等経済制裁措置の対象として指定された個人や団体のリスト。

具体的には、外務省の告示により制裁対象者の氏名・名称、住所・所在地、生年月日等の情報が特定される。このためMOFA(外務省)リストと通称されることがある。また、財務省ホームページにエクセル形式の一覧を掲載していることからMOF(財務省)リストといわれることもある。

(2020年5月12日現在)

Financing of Proliferationの訳語。

国際的な平和・安全を阻害する大量破壊兵器(その運搬手段や製造開発・使用などの関連物資・技術を含む)の拡散に関与するものに対する資金の移転や金融サービスの提供を意味する。外為法の規制上は、大量破壊兵器等の開発・保有・輸出等に関与するとして資産凍結等措置の対象となっている者に、資金または金融サービスの提供をする行為を指す。

2008年にFATFのマンデートに拡散金融対策(Counter Proliferation Financing、CPT)が追加され、2012年に改正されたFATF勧告 では、勧告7「大量破壊兵器の拡散金融」において、各国が大量破壊兵器の拡散防止に関する国連安保理決議を遵守するため金融制裁措置を確実に実施すべきことが明記された。

FATFにおける議論では、AML/CFT (マネー・ローンダリングおよびテロ資金供与対策)の用語は拡散金融対策の意味も含んだものとして使用されることが多い。

我が国においても、マネー・ローンダリング対策、テロ資金供与対策に拡散金融対策を加えた、「マネロン・テロ資金供与・拡散金融対策に関する行動計画」を策定するなど、これらを一体のものとして取り組みを行っている。

(2022年8月26日現在)

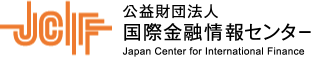

外為法に基づく安全保障貿易管理制度における規制の仕組みの一つで、補完的輸出規制ともいう。

リスト規制の対象外の貨物・技術について、大量破壊兵器・通常兵器の開発等に用いられるおそれのあるものとして定められた一定の要件に該当する場合には、当該貨物の輸出・技術の提供等について経済産業大臣の許可を必要とする。

大量破壊兵器キャッチオール規制および通常兵器キャッチオール規制に区分され、それぞれ規制対象地域、規制要件が異なる。

▶図をクリックすると拡大します。

(2020年11月16日現在)

あるべき姿と現状の間の差異を把握・分析することによって課題を抽出する経営手法。

AS-IS and TO-BE analysisなどともいう。

マネー・ローンダリングおよびテロ資金供与対策に関して、金融庁は、預金取扱金融機関、保険会社、金融商品取引業者等に対して、リスクベース・アプローチに基づく実効的な態勢整備の速やかな実施を図るため、「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」の「対応が求められる事項」と現実のギャップを分析し、当該ギャップを埋めるための具体的な行動計画を策定・実施するように要請している。さらに3メガバンクに対しては、ガイドラインにおける「対応が求められる事項」にとどまらず、より堅牢な管理態勢を構築するためのグループ・グローバルベースで対応が求められる事項「ベンチマーク」を発出し、当該事項とのギャップ分析およびギャップ解消のための行動計画策定を求めている。

(2020年10月7日現在)

Enhanced Due Diligenceの略。

FATF勧告10の解釈ノートにおいて、リスクベース・アプローチに基づき、マネー・ローンダリングおよびテロ資金供与リスクが高いと判断した顧客に関しては、外国 PEPsや特定国等に係る顧客とあわせて、当該リスクに整合的かつ厳格な顧客管理措置をとるべきとの考え方が示されている。これを受け、金融庁「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」では、リスクが高いと判断した顧客については、以下を含む厳格な顧客管理(EDD)を実施すべきと定めている。

1. 資産・収入の状況、取引の目的、職業・地位、資金源等について、リスクに応じ追加的な情報を入手すること

2. 当該顧客との取引の実施等につき、上級管理職の承認を得ること

3. リスクに応じて、当該顧客が行う取引に係る閾値の厳格化等の取引モニタリングの強化や、定期的な顧客情報の調査頻度の増加等を図ること

4. 当該顧客と属性等が類似する他の顧客につき、リスク評価の厳格化等が必要でないか検討すること

(2019年12月4日現在)

国際テロリスト財産凍結法に基づき、財産の凍結等の措置をとるべき対象として国家公安委員会が公告した国際テロリストを公告国際テロリストという。同法の規定により、公告国際テロリストは、金銭等の規制対象財産の贈与や貸付を受けることなど、特定の行為をしようとするときは、都道府県公安委員会の許可を受けなければならない。また都道府県公安委員会は、公告国際テロリストに対しその者が所持している財産の一部の提出を命じ、これを仮領置することができることとなっている。さらに公告国際テロリストを相手方とする贈与や貸付等の行為も禁止する規定が設けられている。

(2020年6月4日現在)

Know Your Customer の略。

CDD(Customer Due Diligence:顧客管理)とほぼ同義で口語的に使用されることもあるが、CDDの概念の中に含まれる銀行の本人確認手続等の意味で使用されることが多い。

バーゼル銀行監督委員会(※)は、2001年にFATF勧告のCDDに関する内容を踏まえた上で、銀行の健全性維持の観点から、銀行のKYCの手続きに関するガイダンス「Customer Due Diligence For Banks」を発表した。

(※)バーゼル銀行監督委員会:1974年にG10諸国の中央銀行総裁によって金融機関の監督における国際協力の推進を目的として設置された機関。スイスのバーゼルにあるBIS(国際決済銀行)に事務局が置かれている。

(2019年12月18日現在)

Customer Due Diligenceの略。日本では顧客管理という用語を対応させている。

FATF勧告10は、金融機関が匿名の口座または架空口座を維持することを禁止し、金融機関がすべての顧客(受益者)について信頼できる情報に基づき身元確認を行い、取引目的や必要な場合には資金源等も含め継続的な顧客管理を行う必要があると規定している。

これを受け、我が国では金融庁「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」において、顧客管理を「リスク低減措置のうち、特に個々の顧客に着目し、自らが特定・評価したリスクを前提として、個々の顧客の情報や当該顧客が行う取引の内容等を調査し、調査の結果をリスク評価の結果と照らして、講ずべき低減措置を判断・実施する一連の流れ」と定義し、リスク低減措置の中核的な項目と位置付けている。

(2019年9月4日現在)

テロリスト財産凍結法および同施行令に基づき、公告国際テロリストがテロ行為等に利用することを防止・抑制するために、贈与・貸付を受けることなどが規制される財産を指す。規制対象財産は、通貨や有価証券等の金融資産にとどまらず、自動車、船舶、土地、建物などにも及んでおり、外為法に基づく資産凍結措置に比べ広範囲なものが規制の対象となっている。

|

規制対象財産 |

具体例(いずれも価格が1万5千円を超えるものに限る) |

|

|

1 |

金銭 |

本邦通貨と外国通貨 |

|

2 |

有価証券 |

国債証券、地方債証券、社債券、株券、投資信託の受益証 |

|

3 |

貴金属 |

金、白金、銀及びこれらの合金、 |

|

4 |

土地 |

|

|

5 |

建物 |

土地に定着する工作物のうち、屋根及び柱又は壁を有する物 |

|

6 |

自動車 |

自動車、二輪自動車 |

|

7 |

暗号資産 |

|

|

8 |

前払式支払手段 |

商品券・ギフト券、プリペイドカード等 |

|

9 |

手形 |

為替手形、約束手形 |

|

10 |

小切手 |

旅行小切手 |

|

11 |

船舶 |

総トン数20トン以上の船舶、小型船舶 |

|

12 |

航空機 |

人が乗ることができる飛行機及び回転翼航空機 |

(注)1~6:法第9条第1号で定められたもの、7~12:施行令第4条で定められたもの

警視庁資料に基づきJCIFが作成

(2020年6月4日現在)

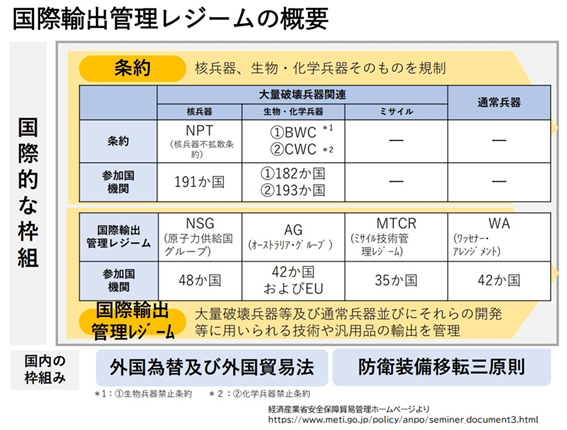

法的拘束力を有する核兵器不拡散条約等の適用が及ばない汎用品や関連技術等に関し、有志の参加国による申合せに基づいて輸出規制を行う枠組みを総称して国際輸出管理レジームという。核兵器に関する原子力供給国グループ、生物・化学兵器に関するオーストラリア・グループ、ミサイルに関するミサイル技術管理レジーム、通常兵器に関するワッセナー・アレンジメントなどの枠組みがある。

我が国はすべての枠組みに参加しており、外為法に基づく安全保障貿易管理制度の仕組みにより、対象となる貨物の輸出および技術の提供等を規制している。

(2022年8月24日現在)

さ行

外為法に基づく経済制裁措置のひとつで、特定国の特定の活動に寄与する目的で行われる支払等に対する規制を指す。

現在発動されている資金使途規制は次のとおり。

- 北朝鮮の核関連、弾道ミサイル関連またはその他の大量破壊兵器関連の計画・活動に貢献しうる活動に寄与する目的で行う支払等に対する規制(2009年7月~)

- イランの核活動または核兵器運搬手段の開発に関連する活動に寄与する目的で行われる支払に対する規制(2016年1月~)

財務省外国為替検査ガイドラインでは、銀行や資金移動業者等、外国送金を取扱う業者は、外為法第17条に基づく確認義務を履行するため、被仕向銀行や送金目的その他の必要情報を把握することにより、その送金が資金使途規制に該当するか否かを判断する必要があると規定している。

※「イランへの大型通常兵器等の供給に関係する活動に寄与する目的で行われる支払いに対する規制」は、2020年10月27日に解除

(2020年10月28日現在)

経済制裁措置の一つで、制裁対象者の預金口座の凍結等により資産の処分や移動を禁止すること。

我が国では、外為法に基づき、制裁対象者の関連する支払等や預金取引などを財務大臣・経済産業大臣の許可を要するものとして指定することにより実行されている。

この用語は、「資産凍結措置をはじめとするあらゆる経済制裁措置」という意味で使用されることもある。

(2019年9月4日現在)

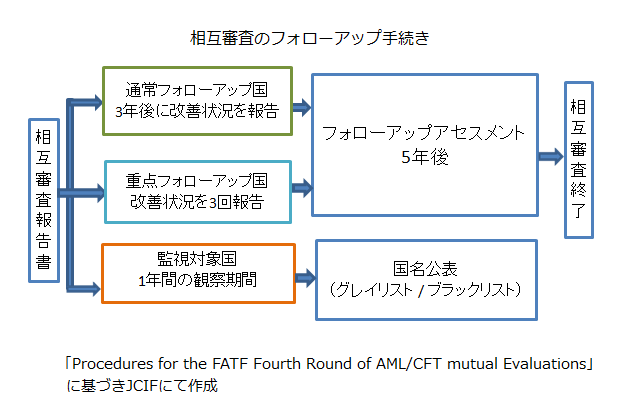

FATF勧告に基づくマネー・ローンダリング及びテロ資金供与対策を徹底するために、FATF参加国が相互に実施している勧告の履行状況等に関する審査。審査結果は、相互審査報告書にまとめられ、全体会合における審議、採択後に公表される。公表後、審査対象国は、不備事項に関する改善状況を報告するフォローアップ手続きに進むが、不備の度合により、監視対象国または重点フォローアップ国に指定され、通常より厳しいフォローアップを受ける場合がある。

我が国に対する相互審査は、過去1993年、1997年及び2008年の3度にわたり実施され、第4次相互審査は2019年10月にオンサイト審査が実施された。第4次相互審査からは、法令等の整備状況に関する審査に加え、マネー・ローンダリング対策等の有効性に関しても審査が行われる。

(2020年8月5日現在)

「組織的な犯罪の処罰及び犯罪収益の規制等に関する法律」(平成11年法律第136号)の略称。

FATF勧告の改訂により、マネー・ローンダリングの前提犯罪を薬物犯罪から重大犯罪全般に拡大すべきとされたことなどを受け、1999年に制定され、翌年施行された。

組織的な犯罪に対する刑罰の加重について定め、マネー・ローンダリング(犯罪収益等隠匿)行為の処罰、犯罪収益の没収・追徴および疑わしい取引の届出制度について、前提犯罪となる重大犯罪を具体的に列挙したうえで、これを適用する規定が設けられた。またFIU(金融情報機関)を金融監督庁(現金融庁)に設置する規定も設けられた。これらの規定のうち、疑わしい取引の届出制度及びFIUに関するものは2007年の犯罪収益移転防止法の制定により同法に引き継がれ、疑わしい取引の届出制度は届出義務が金融機関等以外の業者(DNFBPs)にも拡大され、FIUの機能は国家公安委員会(警察庁JAFIC)に移管され、今日に至っている。

(2020年7月22日現在)

た行

居住者と非居住者との間で行う外国相互間の貨物の移動を伴う貨物の売買、賃借または贈与に関する取引を指す。三国間貿易取引とも呼ばれている。たとえば、日本企業が海外の売り手と購入契約、別の国の海外の買い手と売却契約をそれぞれ結び、貨物は日本を通さず売り手から買い手に動く取引を行った場合、これに該当する。

現在、外為法に基づき、事前に経済産業大臣の許可を受けなければならない仲介貿易取引は以下のものに限られる。

①武器(輸出貿易管理令別表第1の1の貨物)の仲介貿易取引

②リスト規制、キャッチオール規制の対象貨物(輸出貿易管理令別表第1の2から16の貨物)であって核兵器の開発に用いられるおそれのあるもの等の仲介貿易取引。(輸出貿易管理令別表第3のいわゆるグループA(旧ホワイト国)を船積地域または仕向地とするものを除く。))

③北朝鮮を貨物の原産地・船積地域・仕向地とする仲介貿易取引

(2023年9月4日現在)

外為法第17条において、外国送金を取扱う金融機関等(資金移動業者を含む)には、顧客の送金が経済制裁等外為法上の特定の規制対象に該当するものでないか等を確認する義務があり、確認できない限りその送金を取扱ってはならないと定められている。

本人確認義務と区別するため、これを適法性確認義務という。

適法性確認義務に違反し、または違反する恐れがあると認められる金融機関等は財務大臣による是正措置命令や外国為替業務の停止・制限命令を受ける可能性がある。 適法性確認義務の具体的な履行方法等については、財務省の外国為替検査ガイドラインにおいて、留意すべき事項が整理されている。

外国との間のすべての送金等について、それを取扱う金融機関等によるチェックを義務付けているこの仕組みは、資産凍結等経済制裁措置の実効性を確保するうえで、きわめて重要な役割を果たしている。

(2019年9月4日現在)

「公衆等脅迫目的の犯罪行為のための資金等の提供等の処罰に関する法律」(平成14年法律第67号)の略称。

1999年国連で採択された「テロリズムに対する資金供与の防止に関する国際条約」を我が国が締結するために、2002年「テロ資金提供処罰法」が制定され、テロ行為に対して資金を提供する行為等についての処罰規定等が整備された。2014年に一部が改正され、資金以外の利益提供等や間接的な協力者(二次協力者・その他協力者)についての処罰規定等が整備された。

(2020年10月7日現在)

外為法に基づく経済制裁措置のひとつで、特定国または地域に居住・所在する個人・団体等に対する一定の支払を禁止する措置。

2016年に北朝鮮に対する経済制裁措置として発動された。

具体的には本邦から外国に向けた支払または居住者から非居住者に向けた支払であって、北朝鮮に住所等を有する個人や主たる事務所を有する法人等に対するものが、規制の対象となる。

ただし、国際電気通信役務に係る精算等や北朝鮮に滞在する居住者の滞在費は規制対象から除外されるほか、北朝鮮に居住する自然人に対する10万円以下の一定の人道的目的の支払も規制の対象外となっている。

(2019年9月4日現在)

犯罪収益移転防止法において、顧客と一定の取引を行う際、取引時確認や確認記録の作成・保存その他の義務が課されている事業者。

同法第2条第2項において、具体的に業種が特定・列挙されている。

(2019年9月4日現在)

「特定船舶の入港の禁止に関する特別措置法」(平成16年法律第125号)に基づき、特定船舶が本邦の港に入港することを禁止する措置。

「特定船舶」とは、

①閣議決定された特定の外国の国籍を有する船舶

②閣議決定された特定の外国の港に特定の日以後寄港した船舶

③閣議決定された特定の外国と特定の関係を有する船舶

(国連安全保障理事会決議第1718号12に従って設置された委員会により制裁対象船舶として指定された船舶を含む。)

を指す。

(2019年12月18日現在)

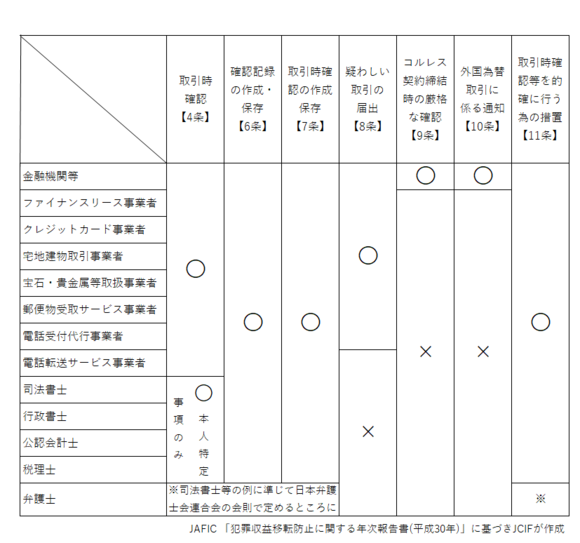

犯罪収益移転防止法において、特定事業者が顧客等と取引を行う際の取引時確認義務の対象として定められた取引。

具体的には、犯罪収益移転防止法施行令第7条において次のものが定められている。(下図①)

Ⅰ.同令第7条の各号において、特定事業者ごとに限定列挙されている取引。金融機関等については、預貯金契約などの金融業務契約の締結や200万円(為替取引は10万円)を超える現金等の受払いをする取引などが規定されている。

Ⅱ.特別の注意を要する取引

対象取引以外の取引のうち、犯罪収益移転の疑わしい取引および通常と著しく異なる態様で行われる取引。

なお、犯罪収益移転防止法第4条第1項で定める通常の取引時確認義務の対象となる取引は、特定取引からいわゆる

ハイリスク取引を除いた部分(下図③)となる。また、同条第3項および第4項における取引の任に当たる者の確認規定においては、特定取引とハイリスク取引を合わせたものを 「特定取引等」(下図②) と定義して、当該確認義務の対象としている。

(2021年6月1日現在)

マネー・ローンダリングおよびテロ資金供与対策におけるリスク低減措置の一つで、口座開設時や個別の取引時などに、顧客・取引関係者が制裁対象者等法令で取引が規制されている者に該当しないか事前に検知することを指す。

金融庁は「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」において、取引フィルタリングのITシステムの活用にあたっては、照合するリストが最新のものとなっているかなど有効性の検証を行い、システムを適時に更新してくことが重要であると指摘している。

(2020年10月12日現在)

マネー・ローンダリングおよびテロ資金供与対策におけるリスク低減措置の一つで、取引状況を継続的に監視・分析して異常な取引を検知し、取引の背景や目的を調査することを指す。その結果により、疑わしい取引の届出の検討や、厳格な顧客取引(EDD)のための情報フィードバック等の措置を行う。また、金融犯罪等の重大な問題が懸念される場合には個別の対応をとることとなる。金融庁は「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」において、取引モニタリングのITシステムの活用にあたっては、シナリオ・閾値等が自らが直面するリスクに見合っているか等、その有効性について検証し適時に更新していくことが重要であると指摘している。

(2020年10月12日現在)

な行

は行

犯罪収益移転防止法上、厳格な顧客管理を行う必要性が特に高いと認められる取引をいう。

具体的には、以下のいずれかに該当する取引をいう。

- ①なりすましの疑いがある取引又は本人特定事項を偽っていた疑いがある顧客との取引

- ②特定国等(北朝鮮およびイラン)に居住・所在している顧客との取引

- ③外国PEPsおよびその家族を顧客とする取引、それらにより実質的な支配が可能な関係にある法人を顧客とする取引

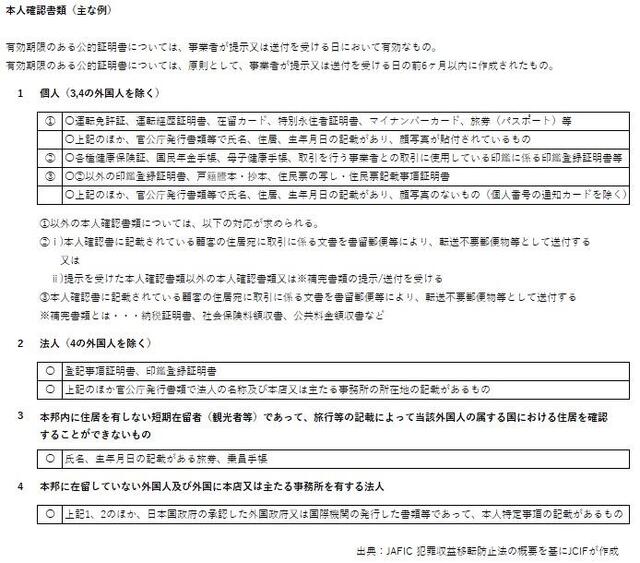

ハイリスク取引に際して行う本人特定事項の確認は、通常の取引時確認の方法に加え、追加の本人確認書類又は補完書類の提示・送付を受ける必要がある。また200万円をこえる取引においては、資産及び収入の状況も確認する必要がある。

(2019年9月4日現在)

犯罪収益移転防止法第3条第3項の規定に基づき、国家公安委員会が、取引の種別ごとに犯罪収益移転の危険度等を調査・分析した結果をまとめ、毎年公表している文書。

FATF勧告1において、各国に対し、自国のマネー・ローンダリングおよびテロ資金供与リスクを特定・評価することが要請されていることに対応するもの。

特定事業者は、犯収法第11条に基づき、取引時確認等を的確に行うための措置のひとつとして、犯罪収益移転危険度調査書の内容を勘案し、自らが行う取引のリスクの調査・分析を行い、その結果を記載した書面等(いわゆるリスク評価書)を作成し、必要に応じた見直し・変更を行うなど一連の措置を講ずるように努めなければならないとされている。

(2019年9月4日現在)

犯罪収益の移転防止、併せてテロ資金供与防止条約等の的確な実施を目的として、警察庁犯罪収益移転防止対策室が作成し、毎年公表している報告書。犯罪収益の移転状況に関する調査・分析の一環として、マネー・ローンダリング(以下「マネロン」という。)対策等の主要な沿革、マネロン対策等に関する法制度、疑わしい取引の届出制度の運用状況、マネロン関連事犯の取締り、マネロン対策等を推進するための行政庁及び特定事業者の取組国際的な連携の推進などがまとめられている。

(2020年5月28日現在)

Non-SDN Listの訳語。

米国のOFAC規制における資産凍結措置 以外の経済制裁措置に係る制裁対象者リストの総称。

非SDNリストには以下のリストがあり、それぞれ規制の目的や根拠法令、制裁措置の内容などが異なる。

・FSEリスト (外国制裁回避者リスト)

・SSI リスト (特定経済部門制裁対象者リスト)

・NS-PLCリスト (非SDN・パレスチナ立法評議会リスト)

・NS-ISAリスト (非SDN・イラン制裁法リスト) ※

・CAPTAリスト (コルレス勘定等制裁対象外国金融機関リスト)

・NS-MBSリスト (非SDN・メニューベース制裁リスト)

・NS-CMICリスト (非SDN・中国軍産複合体企業リスト)

OFACは非SDNリストをひとつのデータベースにまとめ「Consolidated Sanctions List(統合制裁リスト)として提供している。

(※NS-ISAリストは現在のところ該当する制裁対象者が指定されていないため、統合制裁リストには含まれていない。)

(2021年11月9日現在)

貨物の輸出入や仲介貿易取引に経済産業大臣の承認・許可を受ける義務が課されている場合に、取引に対する規制にとどまらず、当該取引に係る支払等についても禁止される「外為法」上(外為法第16条第5項)の仕組みのこと。現在貨物の輸出入については、北朝鮮を原産地または船積地域とする貨物の輸入にのみ適用がある。仲介貿易取引については、資本取引などと同様に、すべての取引がその対象となる。外為法に基づく金融機関等の「適法性確認義務」の履行に関しては、財務省の「外国為替検査ガイドライン」において「貿易に関する支払規制への対応」という項目の中で、輸入代金送金、信用状取引等および仲介貿易取引について、確認義務履行上の留意点が規定されている

(2020年5月28日現在)

ま行

マネー・ローンダリング(Money Laundering:資金洗浄)には、様々な定義が可能であるが、組織的犯罪処罰法において、犯罪としてのマネー・ローンダリングを「犯罪収益等隠匿」として次のように規定している。

(1) 犯罪収益等の取得・処分につき、事実を仮装すること

(2) 犯罪収益等を隠匿すること

(3) 犯罪収益の発生の原因につき事実を仮装すること

ここで「犯罪収益等」とは、次のものを含むとされている。

① 犯罪収益

② 犯罪収益に由来する財産(犯罪収益の果実として得た財産、犯罪収益の対価として得た財産、これらの財産の対価として得た財産、その他犯罪収益の保有又は処分に基づき得た財産を指す。)

③ ①②の財産とそれ以外の混和した財産

(2020年7月22日現在)

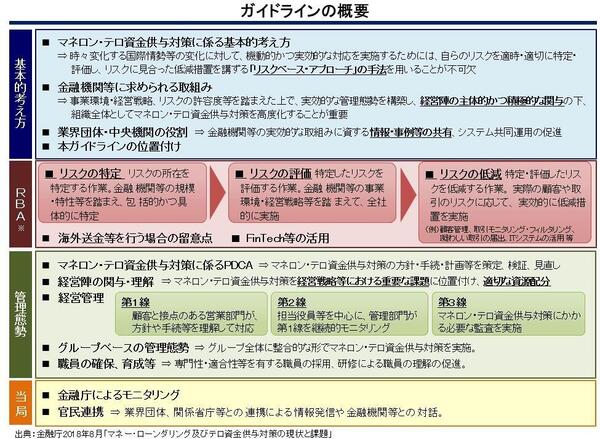

金融庁が、マネー・ローンダリング(以下「マネロン」という。)等に係るリスク管理の基本的考え方を明らかにするものとして、2018年2月に公表したガイドライン。

本ガイドラインは、マネロン・テロ資金供与対策に関して、「対応が求められる事項」や、「対応が期待される事項」等を明確化し、金融機関等の実効的な態勢整備を促すとともに、わが国全体としての対策の向上に向けた業界団体の役割、官民連携、今後の当局のモニタリングのあり方等を規定している。

また、複雑化していくマネロン・テロ資金供与の手法・態様等に適切に対応するという観点から、金融機関等において、リスクベース・アプローチの実施が最低基準(ミニマム・スタンダード)として求められ、経営陣の主体的かつ積極的な関与・理解の下、実効的な管理態勢の構築を行う必要がある旨を明らかにしている。(2019年9月4日現在)

▶図表をクリックすると拡大されます。

「麻薬及び向精神薬の不正取引の防止に関する国際連合条約」の略称。

犯罪組織による国際的な麻薬・向精神薬等の不正取引を防止するため、薬物犯罪取締りや薬物犯罪収益の没収等に関する国際協力を推進する目的で、1988年に国連で採択(1990年に発効)された条約。

我が国は1989年に署名し、「麻薬及び向精神薬取締法等の一部を改正する法律」および「麻薬特例法」の整備を行ったうえで、1992年に批准した。

(2020年7月22日現在)

「国際的な協力の下に規制薬物に係る不正行為を助長する行為等の防止を図るための麻薬及び向精神薬取締法等の特例等に関する法律」(平成3年法律第94号)の略称。

麻薬新条約を批准するための法整備の一環として、1991年に制定され、薬物犯罪に係るマネー・ローンダリング(犯罪収益等隠匿)行為の処罰に関する規定、必要的没収・追徴に関する規定および疑わしい取引の届出に関する規定等が定められた。

我が国における疑わしい取引の届出に関する法的根拠は、麻薬特例法によってはじめて定められたが、その後前提犯罪を拡大し、組織的犯罪処罰法に引き継がれ、さらに届出義務者を金融機関等以外の業者(DNFBPs)に拡大して、犯罪収益移転防止法において一括して定められ、今日に至っている。

(2020年7月22日現在)

金融庁の「マネー・ローンダリング及びテロ資金供与に関するガイドライン」の中で規定する、有効なマネー・ローンダリングおよびテロ資金供与リスク管理態勢を構築する上で各部門が担う役割等を整理するための概念。それぞれが担う役割・責任を経営陣の責任のもとで明確化し、強固なガバナンス態勢を構築し、組織的に対応することを目的としている。

第1の防衛線とは、営業部門を指している。マネー・ローンダリングおよびテロ資金供与対策において、顧客と接点のある営業部門が、方針や手続き等を正しく理解し、リスクに見合った低減措置を的確に実施することが求められる。

第2の防衛線とは、コンプライアンス部門やリスク管理部門等の管理部門を指している。これらの部門は、第1線の自律的なリスク管理に対して、独立した立場から牽制を行うと同時に、第1線を支援する役割も担っている。

第3の防衛線とは、内部監査部門を指している。内部監査部門には、第1の防衛線と第2の防衛線が適切に機能をしているか、更なる高度化の余地はないかなどについて、これらと独立した立場から、有効性等を定期的に検証することが求められている。

(2019年9月4日現在)

や行

ら行

外為法に基づく安全保障貿易管理制度における規制の仕組みの一つで、武器や大量破壊兵器の開発などに用いられるおそれが高い貨物および技術の種類・仕様(スペック)を、具体的にリストとして指定し、これに該当する貨物の輸出または技術の提供等について経済産業大臣の許可を必要とする。貨物については輸出貿易管理令別表第一、技術については外国為替令別表により規制対象が指定され、それぞれの表の1から15までの項目がリスト規制の対象となる。

(2020年11月11日現在)

マネー・ローンダリング(以下「マネロン」という)およびテロ資金供与対策におけるリスクベース・アプローチにおいて、金融機関等が自ら特定・評価したマネロン・テロ資金供与リスクを前提に、実際の顧客・取引に係る同リスクを実効的に低減するための対策を講じることをいう。

金融庁ガイドラインでは、リスク低減措置について、マネロン・テロ資金供与リスク管理態勢の実効性を決定づけるものであるとして、その重要性を強調し顧客管理、取引モニタリング、取引フィルタリング、その他の具体的な項目について、対応が求められる事項等を整理している。またFATF勧告1の解釈ノート9.(リスクの管理と低減)においても、金融機関等は、特定されたリスクを効果的に管理・低減することができるよう方針、管理、機能および手続を持たなければならないと明記している。

(2021年6月8日現在)

金融庁「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」では(以下「マネー・ローンダリング」を「マネロン」という)、リスクベース・アプローチを「金融機関等が自らのマネロン・テロ資金供与リスクを特定・評価し、これを実効的に低減するため、当該リスクに見合った対策を講ずること」と定義している。

同ガイドラインは、マネロン・テロ資金供与の手法や態様の変化に応じ、金融機関等が不断に対策の高度化を図っていく必要があり、「リスクを自ら適切に特定・評価し、これに見合った態勢の構築・整備等を優先順位付けしつつ機動的に行っていくため、リスクベース・アプローチによる実効的な対応が求められる」としている。

FATF勧告においても、勧告1に「リスク評価とリスクベース・アプローチ」を掲げ、リスクベース・アプローチはマネロン・テロ資金供与対策を貫く基本原則として位置付けられている。

(2019年9月4日現在)

ウクライナ情勢に関する 外為法に基づく経済制裁措置として、我が国の資本市場でロシア連邦の政府・企業等が資金調達を行うことを禁止する措置。具体的には以下の取引が財務大臣の許可を要する取引として指定され、規制の対象となっている。

1.資本取引

①制裁対象者として指定されたロシア連邦の特定銀行等(※1)による本邦における証券(期間30日超)の発行・募集

②制裁対象者として指定されたロシア連邦政府等(※2)による本邦における証券(期間の限定なし)の発行・募集

③制裁対象者として指定されたロシア連邦政府等が規制発動後に発行した証券を居住者が非居住者との間で取得・譲渡すること

2. 役務取引

上記1.①②の本邦における証券の発行・募集のために、居住者が労務・便益を提供すること

(※1)外務省告示において指定された各団体および当該団体により株式の総数または、

出資の総額に占める割合の50%以上を直接に所有されている団体(本邦内に主たる事務

所を有する団体を除く)。

(※2)外務省告示において指定されたロシア連邦の政府・政府機関およびロシア連邦中央銀行

(2022年8月26日現在)

わ行

アルファベット

Anti-Money Laundering/Countering the Financing of Terrorismの略で、マネ―・ローンダリング(以下「マネロン」という。)およびテロ資金供与対策を意味する。

1989年に設立された当初のFATFの主要課題は、麻薬取引等による犯罪収益を対象としたマネロン対策(AML)であった。

しかし2001年9月の米国同時多発テロ事件の発生を受けて、テロ資金供与対策(CFT)がFATFのマンデートに加えられ、マネロン対策とテロ資金供与対策は、「AML/CFT」という用語により一括して議論されるようになった。

さらに、2008年には大量破壊兵器の拡散金融対策がFATFのマンデートに加えられたため、「AML/CFT」の用語はCPF(Counter Proliferation Financing)の意味も含んで使用されることが多い。

(2022年8月26日現在)

List of Foreign Financial Institutions Subject to Correspondent Account or Payable-Through Account Sanctions List(コルレス勘定・ペイアブルスルー勘定制裁対象外国金融機関リスト)の略。

米国のOFAC規制における非SDNリストのうちのひとつ。

特定の外国金融機関に対してコルレス勘定・ペイアブルスルー勘定を米国に開設・維持することを規制する制裁措置を実施するためのリスト。

これにより米国の金融機関はCAPTAリストに掲載された外国金融機関のコルレス勘定・ペイアブルスルー勘定を開設・維持することを禁止されている。

CAPTAリストによる経済制裁には資産凍結措置は含まれないが、CAPTAリスト掲載者が他の規定に基づき資産凍結措置の対象となっている場合は、SDNリスト上にも掲載される。CAPTAリストによる経済制裁は複数の法令に基づき実施可能な仕組みとなっているが、現在はイラン金融制裁規則(Iranian Financial Sanctions Regulations, 31 C.F.R. Part 561)の規定に基づき中国の金融機関が指定されているのみである。

(2021年11月9日現在)

Customer Due Diligenceの略。日本では顧客管理という用語を対応させている。

FATF勧告10は、金融機関が匿名の口座または架空口座を維持することを禁止し、金融機関がすべての顧客(受益者)について信頼できる情報に基づき身元確認を行い、取引目的や必要な場合には資金源等も含め継続的な顧客管理を行う必要があると規定している。

これを受け、我が国では金融庁「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」において、顧客管理を「リスク低減措置のうち、特に個々の顧客に着目し、自らが特定・評価したリスクを前提として、個々の顧客の情報や当該顧客が行う取引の内容等を調査し、調査の結果をリスク評価の結果と照らして、講ずべき低減措置を判断・実施する一連の流れ」と定義し、リスク低減措置の中核的な項目と位置付けている。

(2019年9月4日現在)

Designated Non-Financial Businesses and Professionsの略。指定非金融業者および職業専門家を指す。

FATF勧告において、マネー・ローンダリングおよびテロ資金供与対策のための諸措置をとるべき義務を負うとされた業者で、金融機関以外のもの。具体的には以下のものが列挙されている。

a)カジノ

b)不動産業者

c)貴金属

d)宝石商

e)弁護士、公証人、他の独立法律専門家および会計士

f)トラスト・アンド・カンパニー、サービスプロバイダー

犯罪収益移転防止法において、DNFBPsは金融機関等とともに特定事業者として規定され、顧客と一定の取引を行う際、取引時確認や確認記録の作成・保存、その他の義務が課されている。(弁護士・弁護士法人については、日本弁護士連合会の会則に定めるところによる。)なお、2018年10月にFATF勧告の一部が改正され、暗号資産サービス業者についても、マネー・ローンダリングおよびテロ資金供与対策の目的で規制されるべきとの考え方が明記された。我が国においても、暗号資産交換業者は、資金決済に関する法律に基づき登録制とされ、犯罪収益移転防止法の特定事業者としての義務が課されている。

(2020年5月18日現在)

Enhanced Due Diligenceの略。

FATF勧告10の解釈ノートにおいて、リスクベース・アプローチに基づき、マネー・ローンダリングおよびテロ資金供与リスクが高いと判断した顧客に関しては、外国 PEPsや特定国等に係る顧客とあわせて、当該リスクに整合的かつ厳格な顧客管理措置をとるべきとの考え方が示されている。これを受け、金融庁「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」では、リスクが高いと判断した顧客については、以下を含む厳格な顧客管理(EDD)を実施すべきと定めている。

1. 資産・収入の状況、取引の目的、職業・地位、資金源等について、リスクに応じ追加的な情報を入手すること

2. 当該顧客との取引の実施等につき、上級管理職の承認を得ること

3. リスクに応じて、当該顧客が行う取引に係る閾値の厳格化等の取引モニタリングの強化や、定期的な顧客情報の調査頻度の増加等を図ること

4. 当該顧客と属性等が類似する他の顧客につき、リスク評価の厳格化等が必要でないか検討すること

(2019年12月4日現在)

Financial Action Task Force(金融活動作業部会)の略称。1989年のアルシュサミット経済宣言を受け、マネー・ローンダリング(以下「マネロン」という。)対策における国際協力を推進するために同年9月に設立された多国間の枠組み。

マネロン対策,テロ資金供与対策,大量破壊兵器の拡散に対する金融対策等の国際的な取組において中心的な役割を担っており、マネロン・テロ資金対策の国際基準(FATF勧告)を策定し、その履行状況について相互審査を行っている。

2019年6月現在、G7を含む37カ国・地域と2地域機関がFATFに加盟している。

また9のFATF型地域体(※)があり、これを加えるとFATF勧告は世界190以上の国・地域に適用されていることになる。

※FATF型地域体:アジア太平洋やカリブなど地域ごとに存在し、FATF加盟国と非加盟国が所属する地域的な枠組み。FATF勧告をベースに相互審査を実施し、技術協力のニーズ調査や情報共有等も行っている。

(2019年9月4日現在)

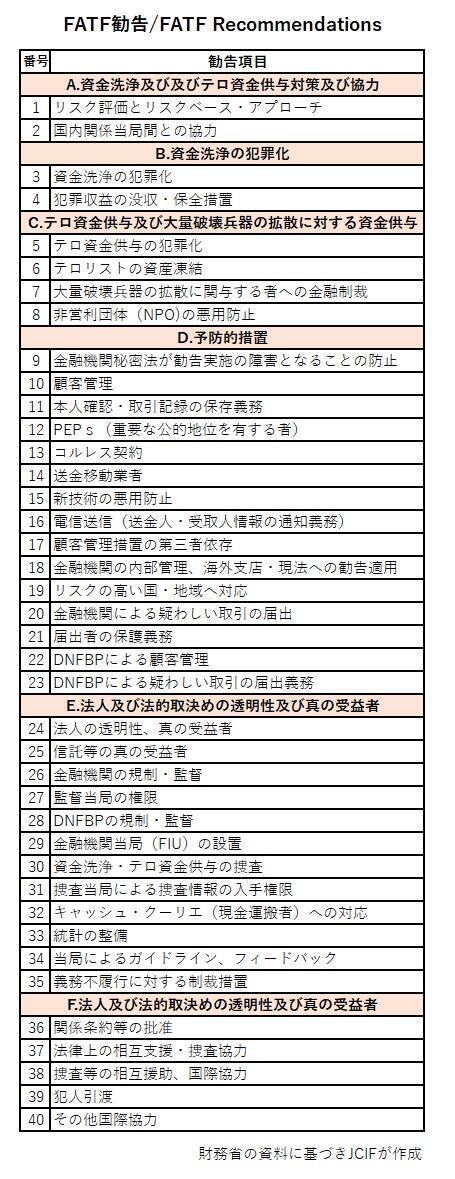

FATFが策定する、マネー・ローンダリング対策・テロ資金供与対策および大量破壊兵器拡散に対する資金供与対策に関する国際的な基準。

各国が実施すべき措置の包括的かつ一貫した枠組みとなっており、すべての国に対して、自国の制度等をFATF勧告に適合したものとするよう要請している。

1990年にはじめて策定されたFATF勧告は、40の項目からなり、麻薬取引等による犯罪収益を対象とするマネー・ローンダリング対策に関するものであった。しかし、2001年9月の米国同時多発テロ事件を契機に、テロ資金供与対策がFATF のマンデートに加えられ、同年10月にテロ資金供与対策に関する8の特別勧告(後に1項目追加され、9の特別勧告)が策定された。

2012年に改正された現行のFATF勧告においては、改正前の40の勧告と9の特別勧告が統合され、新たな40の勧告として規定されている。またこの時から大量破壊兵器拡散に対する資金供与対策も、FATF勧告の対象範囲に加えられた。

(2019年9月4日現在)

Financial Crimes Enforcement Network(米国財務省金融犯罪取締ネットワーク)の略称。

FinCENは米国におけるFIUとして位置づけられる機関であり、米国内の関係政府機関を統括して、国家のマネー・ローンダリング対策を推進し、金融犯罪情報の収集、分析、捜査当局への情報提供等を行っている。

(2019年9月4日現在)

Foreign Sanction Evaders List (外国制裁回避者リスト)の略。

米国のOFAC規制における非SDNリストのうちのひとつ。

大統領令第13608号に基づき、イラン・シリア関係の経済制裁に関し制裁の回避行為に関与した外国人(個人・団体)に対する経済制裁を実施するためのリスト。

米国国民(個人・団体)がFSEリストに掲載された者との間で貨物・サービス・技術についての取引を行うことは禁止されている。また、米国を経由するこのような取引も禁止される。

FSEリストによる経済制裁には資産凍結措置は含まれていない。FSEリスト掲載者が他の規定に基づき資産凍結措置の対象となっている場合は、SDNリスト上にも掲載される。

(2021年11月9日現在)

Immediate Outcomesの略。

FATF相互審査における有効性に関する具体的な審査項目(直接的効果)を指す。

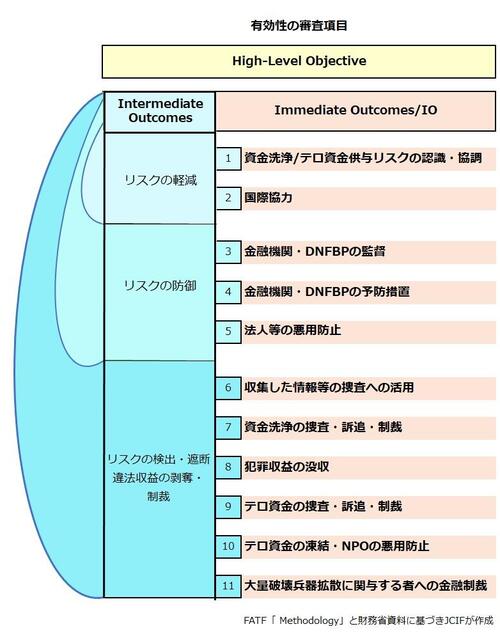

FATFの第四次相互審査においては、法令等の整備状況に関する審査に加え、新たに、マネー・ローンダリング対策およびテロ資金・大量破壊兵器拡散資金の供与対策に関する有効性について審査が行われる。有効性の評価基準は、Hight-Level Objective, Intermediate Outcomes, Immediate Outcomes の三層にわたり規定され、実際の審査ではImmediate Outcomes(直接的効果)の11項目について、High level, Substantial Level, Moderate Level, Low Levelの4段階に評定される。このうちModerate LevelまたはLow Level の評価を受けた項目は不合格となる。11項目の中でも、IO4(金融機関およびDNFBPsにおける予防措置)は、業者の実際の取組みに関する審査項目であり、リスクについての理解、リスク軽減措置や記録保持の実施状況その他の具体的な課題について、個別の業者に対する審査団による直接のインタビューなどの実態調査を含む審査が行われる。 ▶図をクリックすると拡大されます。

▶図をクリックすると拡大されます。

(2019年12月4日現在)

Japan Financial Intelligence Centerの略称で警察庁の犯罪収益移転防止対策室を指す。 FATF勧告29において各国が設立すべきものとされているFIUに該当する機関で、犯罪収益移転防止法が規定する以下の業務等を遂行している。

- 疑わしい取引に関する情報の集約・整理及び分析、捜査機関への提供

- 外国に対する情報提供

- 犯罪収益の移転状況に関する調査・分析、犯罪収益移転危険度調査書の作成による措置を確保するための情報の提供など

(2019年9月4日現在)

Know Your Customer の略。

CDD(Customer Due Diligence:顧客管理)とほぼ同義で口語的に使用されることもあるが、CDDの概念の中に含まれる銀行の本人確認手続等の意味で使用されることが多い。

バーゼル銀行監督委員会(※)は、2001年にFATF勧告のCDDに関する内容を踏まえた上で、銀行の健全性維持の観点から、銀行のKYCの手続きに関するガイダンス「Customer Due Diligence For Banks」を発表した。

(※)バーゼル銀行監督委員会:1974年にG10諸国の中央銀行総裁によって金融機関の監督における国際協力の推進を目的として設置された機関。スイスのバーゼルにあるBIS(国際決済銀行)に事務局が置かれている。

(2019年12月18日現在)

Non-SDN Listの訳語。

米国のOFAC規制における資産凍結措置 以外の経済制裁措置に係る制裁対象者リストの総称。

非SDNリストには以下のリストがあり、それぞれ規制の目的や根拠法令、制裁措置の内容などが異なる。

・FSEリスト (外国制裁回避者リスト)

・SSI リスト (特定経済部門制裁対象者リスト)

・NS-PLCリスト (非SDN・パレスチナ立法評議会リスト)

・NS-ISAリスト (非SDN・イラン制裁法リスト) ※

・CAPTAリスト (コルレス勘定等制裁対象外国金融機関リスト)

・NS-MBSリスト (非SDN・メニューベース制裁リスト)

・NS-CMICリスト (非SDN・中国軍産複合体企業リスト)

OFACは非SDNリストをひとつのデータベースにまとめ「Consolidated Sanctions List(統合制裁リスト)として提供している。

(※NS-ISAリストは現在のところ該当する制裁対象者が指定されていないため、統合制裁リストには含まれていない。)

(2021年11月9日現在)

Non-SDN Communist Chinese Military Companies List:非SDN中国軍事企業リスト)の略。

米国のOFAC規制における非SDNリストのうちのひとつだったが、2021年6月3日付大統領令「中華人民共和国の特定企業向けの証券投資による脅威への対応」(2020年大統領令第13959号を改正)によりNS-CMICリストに置き換えられ廃止された。

(2021年11月9日現在)

Non-SDN Chinese Military-Industrial Complex Companies List(非SDN・中国軍産複合体企業リスト)の略。

米国のOFAC規制における非SDNリストのうちのひとつ。

2021年6月3日付大統領令「中華人民共和国の特定企業向けの証券投資による脅威への対応」(2020年大統領令第13959号を改正)に基づく中国の軍備や監視技術の強化につながる中国企業への米国の証券投資を規制するためのリスト。

米国の個人・団体がリストに掲載された企業の上場証券やこれを組み込んだデリバティブ等に投資を行うことは、2021年8月2日以降(追加指定された制裁対象者の証券等は追加指定の日の60日後以降)禁止されている。すでに保有している証券等を投資引上げの目的で取引することは2022年6月3日まで(追加指定された制裁対象者の証券等は追加指定の日の365日後まで)は認められる。それ以降は米国の個人・団体がリスト掲載者の発行した証券等を保有することは一切できない。

改正前の大統領令に基づくNS-CCMCリスト(Non-SDN Communist Chinese Military Companies List:非SDN中国軍事企業リスト)はNS-CMICリストに置き換えられ廃止された。

(2021年11月9日現在)

Non-SDN Iranian Sanctions Act List (非SDN・イラン制裁法リスト)の略。

米国のOFAC規制における非SDNリストのうちのひとつ。

1996年イラン制裁法(Iran Sanctions Act of 1996, Public Law 104-172)で定められた資産凍結以外の経済制裁措置を実施するためのリスト。

制裁措置の内容はリスト上で制裁対象者ごとに規定されるが、これまで発動されているのは米国の金融機関がNS-ISAリストに掲載された者に対して12カ月あたり合計で1,000万ドル超の融資・与信を行うことを禁止する(人権侵害を救済するために使用される資金である場合を除く)との内容である。

NS-ISAリスト掲載者が他の規定に基づき資産凍結措置の対象となっている場合は、SDNリスト上にも掲載される。

本リストは制裁対象者が順次削除され、2016年1月から現在まで該当者がない状態が続いている。

(2021年11月9日現在)

Non-SDN Menu-Based Sanctions List (非SDN・メニューベース制裁リスト)の略。

米国のOFAC規制における非SDNリストのひとつ。

資産凍結措置以外のメニューベースの経済制裁措置を実施するためのリスト。

NS-MBSリストはメニューベースの制裁規定を持つ複数の法令に基づく制裁対象者が混在して掲載される仕組みとなっており、制裁対象者ごとに制裁の根拠法令と制裁措置の内容が表示されている。

現時点で発動されているのは、次の2つの法令に基づく制裁措置である。

・米国敵対者制裁法(CAATSA:Countering America's Adversaries Through Sanctions Act, Public law 115-44) 第235条(a)に基づく制裁措置。

ロシア関連の制裁対象者に対して、輸出規制、米国金融機関・国際金融機関からの融資規制、制裁対象企業の役員等に対する制裁規定など全部で12項目のメニューの中から制裁措置が適用される。

・欧州エネルギー安全保障法(PEESA:Protecting Europe's Energy Security Act for FY2021, Public Law 116-283) 第7503条に基づく制裁措置。

ロシアのエネルギー・パイプラインの建設に関係する船舶および関係者を制裁対象とする。制裁措置の内容は資産凍結措置となっているが、貨物の輸入等に関する適用除外があるなど全面的な措置ではないことから、SDNリストではなくNS-MBSリストに掲載されている。

制裁措置のメニューの中から全面的な資産凍結措置が実施される場合には、その制裁対象者はNS-MBSリストではなくSDNリストに掲載される。その者に対して資産凍結以外の制裁措置も適用される場合には、SDNリスト上にも掲載される。

(2021年11月9日現在)

Non-SDN Palestinian Legislative Council List (非SDN・パレスチナ立法評議会リスト)の略。

米国のOFAC規制における非SDNリストのうちのひとつ。

PLC(Palestinian Legislative Council: パレスチナ立法評議会)の評議員のうちハマスなど国際的なテロ組織が選出母体となっている者に対して経済制裁を実施するためのリスト。

国際テロリズム制裁規則(The Global Terrorism Sanctions Regulations, 31 C.F.R. Part 594)およびOFACのGeneral License No.4 (b)の規定により、米国の金融機関はNS-PLCリストに掲載された者が関与する取引を行ってはならないとされている。

NS-PLCリストによる経済制裁には資産凍結措置は含まれない。NS-PLCリスト掲載者が他の法令に基づき資産凍結措置の対象となっている場合は、SDNリスト上にも掲載される。

(2021年11月9日現在)

Office of Foreign Assets Control(米国財務省外国資産管理室)の略称。

OFACは、米国財務省内の部局で、連邦規則集第31編第5章 (31 C.F.R. Chapter V) の規定等に基づき、米国の安全、外交および経済の脅威となる国等やテロ組織、国際麻薬密売組織、さらに大量破壊兵器拡散などに関連する活動を行う個人・団体等を対象として経済制裁措置を実施している。

(2021年11月9日現在)

OFACが、連邦規則集第31編第5章 (31 C.F.R. Chapter V) の規定等に基づき、米国の安全、外交および経済の脅威となる国等やテロ組織、国際麻薬密売組織、さらに大量破壊兵器拡散などに関連する活動を行う個人・団体等を対象として実施する資産凍結措置、その他の経済制裁措置を指す。OFAC規制は、基本的には米国の法人・個人に対し制裁対象者との間の特定の取引・行為を禁止するものであるが、域外適用の範囲が広く運用されており、我が国の法人・個人が米国外で行う取引であっても米ドル建の資金決済を伴うものや取引の関係者に米国の法人・個人が含まれる場合など、米国に何らかの接点を有する場合には規制対象となる可能性がある。経済制裁措置の対象となる個人・団体は、制裁の根拠法令や措置の内容などに応じて以下の区分により指定している。

(1) 資産凍結等経済制裁対象者リスト

・SDNリスト

(2) 資産凍結以外の経済制裁措置対象者リスト (非SDNリスト)

・FSEリスト (外国制裁回避者リスト)

・SSI リスト (特定経済部門制裁対象者リスト)

・NS-PLCリスト (非SDN・パレスチナ立法評議会リスト)

・NS-ISAリスト (非SDN・イラン制裁法リスト) ※

・CAPTAリスト (コルレス勘定等制裁対象外国金融機関リスト)

・NS-MBSリスト (非SDN・メニューベース制裁リスト)

・NS-CMICリスト (非SDN・中国軍産複合体企業リスト)

非SDNリストはひとつのデータベースにまとめ「統合制裁リスト(Consolidated Sanctions List)」として、提供している。

(※NS-ISAリストは、現在のところ該当する制裁対象者が指定されていないため、統合制裁リストには含まれていない。)

(2021年11月10日現在)

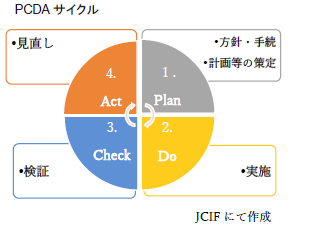

Plan→Do→Check→Actのサイクルを繰り返すことにより、品質の向上を追求する企業・組織における業務・品質管理の手法。

金融庁「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン」では、マネー・ローンダリングおよびテロ資金供与対策における実効性の確保のため、方針・手続・計画等の策定→実施→検証→見直しのPDCAサイクルを通じて、リスクの特定・評価・削減のための方針・手続・計画等や管理態勢等の改善を図ることが求められている。

(2020年10月12日現在)

Politically Exposed Personsの略。政府等における重要な公的地位にある(あった)者を指す。

FATF勧告12は、外国PEPsに該当する者およびその家族等との取引に関して、通常の顧客管理措置に加え、より厳格な継続的監視等の実施を要請し、そのため顧客または受益者がPEPsか否かを判断するための適切なリスク管理システムを整備すること等が求められるとしている。

また、国内PEPsおよび国際機関の主要な役職者に関しては、これらの者との業務関係でリスクが高い場合は、外国PEPsと同様の厳格な措置を適用すべきと規定している。

我が国では、犯罪収益移転防止法第4条第2項の規定に基づき、厳格な顧客管理を行う必要が特に高いと認められる取引として、外国PEPs、その家族との取引およびこれらの者により実質的に支配可能な関係にある法人との取引が定められている。

(2019年9月4日現在)

Specially Designated Nationals and Blocked Persons List(特定国民・資産凍結対象者リスト)の略称。

米国のOFAC規制において、下記の根拠法令等に基づく資産凍結等経済制裁措置を実施するためのリスト。

SDNリストには、経済制裁の対象となる国に関係する個人・団体等が指定されるほか、特定の制裁プログラムに関しては国に関係なくテロリストや大量破壊兵器拡散・麻薬密売などに係る個人・団体等が指定される。

米国の国民・法人等は、SDNリストで指定された制裁対象者との間で取引を行うことが禁止され、制裁対象者の保有する米国内における資産を凍結することが義務づけられている。

SDNリストに係る規制には域外適用の範囲が広く、我が国の法人・個人が米国外で行う取引であっても米国の規制対象となる可能性がある。

(域外適用については、OFAC規制の項を参照のこと)

SDNリストの主な根拠法

・対敵取引法:TWEA(Trading With the Enemy Act, Pub L. 65-91)

・国際緊急経済権限法:IEEPA(International Emergency Economic Powers Act,Pub.L. 95-223)

・テロリズム対策法:Anti-Terrorism and Effective Death Penalty Act, Pub. L. 104-132

・外国薬物主犯者指定法: Foreign Narcotics Kingpin Designation Act, Pub. L. 106-120

(2021年11月9日現在)

Sectoral Sanctions Identifications List(特定経済部門制裁対象者リスト) の略。

米国のOFAC規制における非SDNリストのうちのひとつ。

2014年3月のロシアによるクリミア併合等を受け、大統領令第13662号に基づき、石油開発部門やこれと関係する金融部門等ロシアの特定の経済部門の企業等に対して経済制裁を実施するためのリスト。

SSIリストは以下のようにDirective(指令)1~4に区分され、それぞれ制裁措置の内容が異なる。

Directive 1:ロシアの銀行等を制裁対象者として指定し、これらの者に対する米国におけるまたは米国国民(個人・団体。以下同じ。)による新規の融資(期間14日超)および出資を禁止。

Directive 2:石油開発関連のロシアの企業等を制裁対象者として指定し、これらに対する米国におけるまたは米国国民による新規の融資(期間60日超)を禁止。

Directive 3:その他関連するロシアの企業等を制裁対象者として指定し、これらの者に対する米国におけるまたは米国国民による新規の融資(期間30日超)を禁止。

Directive 4:石油開発関連のロシアの企業等を制裁対象者として指定し、これらの者が関与する深海底・北極海・シェール層の石油開発に対する米国におけるまたは米国国民による貨物・サービス・技術の供与を禁止。

SSIリストによる制裁措置は、資金調達を含む石油開発に関連する行為を規制するものに限定され、資産凍結措置は含まれていない。SSIリスト掲載者が他の法令に基づき資産凍結措置の対象となっている場合は、SDNリスト上にも掲載される。

(2021年11月9日現在)

Suspicious Transaction Reportの略。

FATF勧告20、21において、各国は、金融機関等に対して資金が犯罪収益またはテロ資金供与と関係していると疑うか、または疑うに足りる合理的な根拠を有する場合には、その情報を各国の資金情報機関(FIU)に速やかに届け出るよう法律によって義務付けるべきと明記されている。

我が国においては、1992年に麻薬特例法において麻薬犯罪収益に限定して疑わしい取引の届出義務がはじめて規定され、2000年の組織的犯罪処罰法により、対象犯罪の範囲が拡大された。さらに、2007年犯罪収益移転防止法の制定に伴い、届出対象事業者が、従来の金融機関等からファイナンスリース業者、クレジットカード業者、宅建建物取引業者、貴金属等取引業者、郵便物受取・電話受付サービス業者などに拡大され、今日に至っている。

(2019年12月18日現在)